Trocar de Contador parece ser muito complicado… mas em alguns casos é necessário!

Algumas vezes o empresário sente a necessidade de trocar de contador pelos mais variados motivos. Falhas no serviço, problemas de atendimento ou comunicação ou até mesmo preço. Se este for o seu caso, veja como realizar a troca da maneira mais tranquila possível.

A contabilidade é uma área fundamental para qualquer negócio, pois ela garante que todas as obrigações legais sejam executadas corretamente e que você não pague mais impostos do que o necessário. Por isso é muito importante que você escolha um contador experiente para suprir as particularidades da sua empresa.

Quando isso não acontece, muitos empreendedores desejam trocar o serviço contábil que atende o seu negócio, onde podem surgir dúvidas em como e quando realizar essa troca. A mudança deve ser realizada, quando o serviço contratado não estiver atendendo as necessidades da empresa, por isso quanto mais cedo você identificar os problemas que seu contador não consegue resolver, mais rápido você conseguirá contratar um novo escritório de contabilidade para cuidar do seu negócio.

Documentos necessários para realizar a troca de contador

Para realizar a mudança podem ser necessários os seguintes documentos para mudar de contador:

- Requerimento de Empresário ou Contrato Social

- Escrituração Contábil

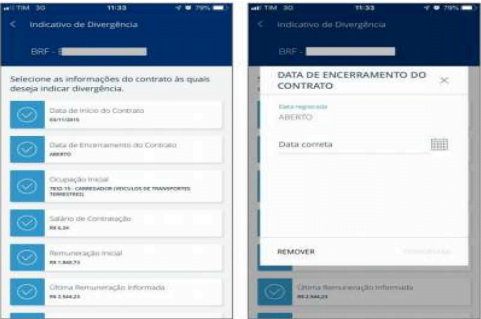

- Termo de Transferência de Responsabilidade Técnica

- Contrato de Prestação de Serviços

- Código de acesso ao Simples Nacional e Senha

- Guia de Recolhimento do Fundo de Garantia (FGTS)

- Informações à Previdência Social

- Notas fiscais recebidas

- Comprovante de despesa

- Contracheques

- Comprovante de pagamento de tributos

- Levantamento de empréstimos e financiamentos

Após reunir estes documentos, basta selecionar o novo profissional de contabilidade, de acordo com os parâmetros que atendam melhor suas necessidades e expectativas.

Todo o processo de troca, deve ser formalizado através de contratos e distratos, respeitando o encerramento oficial do antigo acordo. Caso não exista pendências, um contrato ou o acordo tenha expirado, a troca pode ser efetuada em qualquer momento.

Passo a passo para mudar de contador?

1. Consultar o contrato atual

Antes de realizar a troca de contador, você deve verificar o contrato atual, pois muitas empresas utilizam cláusulas que exigem um valor como multa em caso de rescisão. Você deve se atentar a todos os pontos que estejam no documento, para evitar problemas com a lei.

2. Verificar pendências

Verifique se existem pendências com o seu atual escritório de contabilidade, quais o atual contador tenha deixado passar ou até mesmo situações que estão em processo e não foram concluídas.

Orientamos que você analise os documentos dos últimos 5 anos, pois é extremamente necessário que você verifique a existência de supostas pendências que podem afetar a sua empresa.

3. Comunicar a decisão para o contador atual

Nesse momento, você deve informar ao seu atual contador sobre a mudança, solicitando o encerramento de contrato, a definição da data oficial de encerramento do serviço, pedir toda a documentação em posse do contador atual, solicitar um relatório de situação cadastral para verificar as pendências e enviar os documentos para o novo contador.

É importante formalizar no distrato a data de encerramento do contrato, para que o novo serviço contábil comece a atuar quando o contrato for encerrado.

A JL Ramos pode te ajudar nesse momento, resolvendo todas as etapas burocráticas para que você escolha um escritório mais preparado para o seu negócio.

4. Contratar um novo serviço de contabilidade

Antes de realizar o processo de troca de contador, é importante que você defina qual será o escritório responsável por atender a sua empresa daqui para frente. Mesmo não sendo possível oficializar imediatamente o novo serviço, é possível verificar as possibilidades de novos acordos em que sua empresa precisa.

O futuro contador, pode te auxiliar com o processo de troca! Conte conosco para ajudar o seu negócio.

.