Aplicativo Carteira de Trabalho Digital poderá ser acessado através das principais lojas de Apps e pela Web. No aplicativo móbile, desenvolvido pelo Ministério da Economia, o trabalhador brasileiro e estrangeiro poderá ter acesso às informações de Qualificação Civil e de seus Contratos de Trabalho que hoje constam na Carteira de Trabalho física.

Como baixar:

Para ter o documento digital, com todas as informações acessíveis no telefone, o trabalhador deve entrar na loja de aplicativos de seu Smartfone (Android ou IOS), procurar por “Carteira de Trabalho Digital” e baixar a ferramenta.

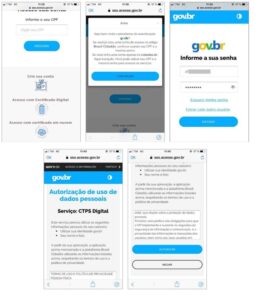

1º Passo – Assim que acessar, as telas a seguir aparecerão somente no momento do primeiro acesso, sendo telas informativas:

2º Passo – Em seguida, irá aparecer a tela com o botão (Entrar):

3º Passo – Caso tenha clicado em “ENTRAR” nas telas seguintes será necessário primeiro digitar o seu CPF, quem já tiver realizado o cadastro no acesso .gov.br, Sine Fácil ou no meu INSS, precisará apenas colocar seu CPF clicar em próxima, continuar, digitar sua senha, autorizar o uso de dados pessoais e pronto

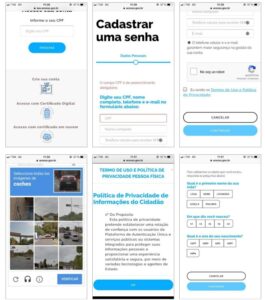

4º Passo – Caso você não tenha cadastro, será necessário clicar em “Crie sua conta” e seguir os passos conforme telas abaixo, bem simples e intuitivo.

5º Passo – Após este procedimento de criação de senha no acesso.gov.br, acesse novamente o aplicativo digite seu “CPF” e a senha cadastrada, e clique em “ENTRAR”.

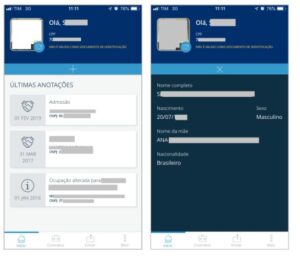

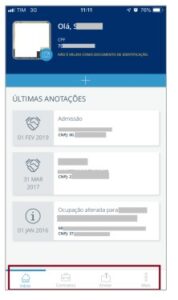

6º Passo – Em seguida você acessará as telas da sua Carteira de Trabalho Digital, tela principal contendo as três últimas movimentações de seu último vínculo, bem como seus dados pessoais referente a base de dados do Cadastro de Pessoa Física – CPF.

7º Passo – No rodapé do Aplicativo há 4 ícones, conforme tela a seguir:

– O primeiro ícone, corresponde a primeira tela contendo as três últimas movimentações de seu último contrato de trabalho e seus dados pessoais.

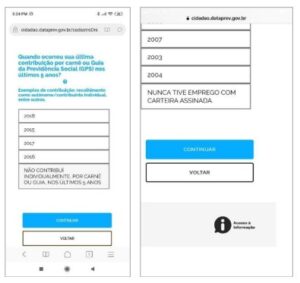

– O segundo ícone, corresponde ao detalhamento dos seus vínculos, contendo os dados mais sensíveis, nesta aba você necessitará responder algumas perguntas sobre sua vida laboral, estas perguntas são para sua segurança, para

termos certezas que nenhuma outra pessoa possa acessar suas informações mais sensíveis, como salários e detalhes de seus contratos de trabalhos.

8º Passo – Ao clicar no ícone destacado na imagem a seguir, caso as telas abaixo venham a ser mostrada, você será redirecionado a responder as perguntas sobre sua vida laboral, clique em continuar, e siga conforme telas a seguir:

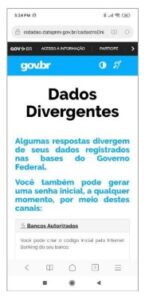

9º Passo – Caso você tenha errado ao menos duas perguntas das cinco apresentadas, você poderá tentar novamente após 24 horas ou emitir pelo internet banking, dos bancos autorizados CEF ou BB, caso você tenha conta nestes Bancos.

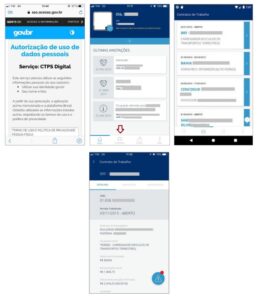

10º Passo – Caso você tenha acertado todas as perguntas, você será redirecionado ao aplicativo novamente, ao clicar no ícone em destaque abaixo, você poderá ter acesso ao detalhamento dos vínculos.

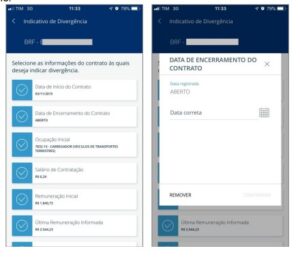

11º Passo – No detalhamento do Contrato, caso você encontre alguma divergência nos dados apresentados, você poderá indicar divergência clicando no ícone conforme imagem a seguir:

12º Passo – Você poderá clicar em cada item do seu vínculo e indicar uma divergência conforme a seguir:

13º Passo – No próximo ícone, é referente a exportação da CTPS em PDF, nesta aba você poderá enviar uma cópia de sua CTPS a qualquer pessoa, comprovando suas experiências profissionais, bem como guardá-la em arquivo PDF, em mídia

que você desejar, através de um e-mail, no seu celular ou no seu computador podendo até imprimir.

14º Passo – Nesta aba você poderá exportar toda a sua CTPS ou partes dela, selecione as opções que deseja compartilhar e clique no ícone e posteriormente clique em compartilhar.

15º Passo – Na última aba, é referente a “POLÍTICA DE PRIVACIDADE”, “PERGUNTAS FREQUENTES”, “AVALIAÇÃO DO APLICATIVO” e opção para “SAIR”.

Fonte:https://empregabrasil.mte.gov.br/wp-content/uploads/2019/09/Passoa- Passo-CTPS-DIGITAL-APP-e-WEB.pdf

Obs.: As informações nas imagens deste passo a passo são meramente ilustrativas.