Os médicos que decidem abrir uma empresa, precisam se atentar a diversos fatores, principalmente ao pagamento de impostos, o que inclui o conceito do FATOR R.

Muitos que possuem empresas enquadradas no Simples Nacional, não imaginam ao que se refere o FATOR R e a importância do mesmo para o funcionamento da empresa.

Por isso, desenvolvemos esse artigo para explicar sobre o Fator R para médicos e clínicas médicas.

O que é Fator R do Simples Nacional?

Fator R é um cálculo efetuado todo mês para identificar se uma empresa deve ser tributada no anexo III ou V do Simples Nacional. De acordo com os parágrafos §§ 5-J e 5-M do Art.18 da Lei Complementar N°123, o cálculo feito com base no valor da folha de salários ou folha de pagamento (incluído o pró-labore) e do que foi faturado pela empresa nos últimos 12 meses de apuração.

É preciso aplicar a fórmula correta para que não existam falhas no cálculo, pois caso aconteçam erros neste momento, você estará sujeito a pagar impostos desnecessários, prejudicando assim o seu negócio.

A importância do FATOR R para os médicos

Para os médicos que possuem clínicas, o Fator R pode tornar a sua atividade mais eficiente e econômica do que estão acostumados, já que os impostos são gastos bem relevantes e que muitas vezes dificultam o andamento de qualquer negócio.

Com isso, é fundamental que você conte com a ajuda de um contador especializado para te ajudar não só com o Fator R, mas com toda a demanda tributária que sua empresa precisa cumprir.

Anexo III e Anexo V: Qual o mais vantajoso?

Após ler o tópico anterior e entender melhor o que é o Fator R, você deve ter percebido que o desejo dos empresários é sair do Anexo V e entrar no Anexo III, com o intuito de economizar.

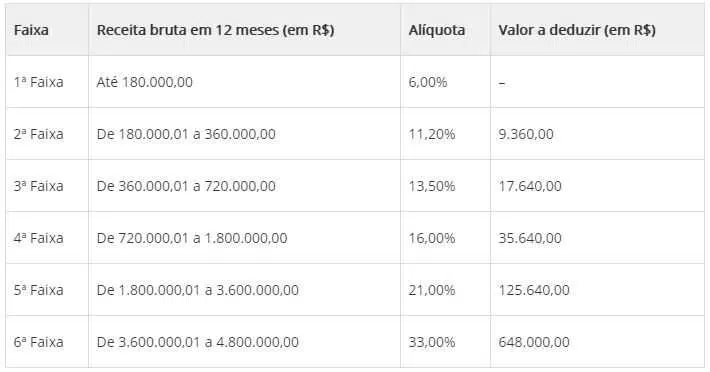

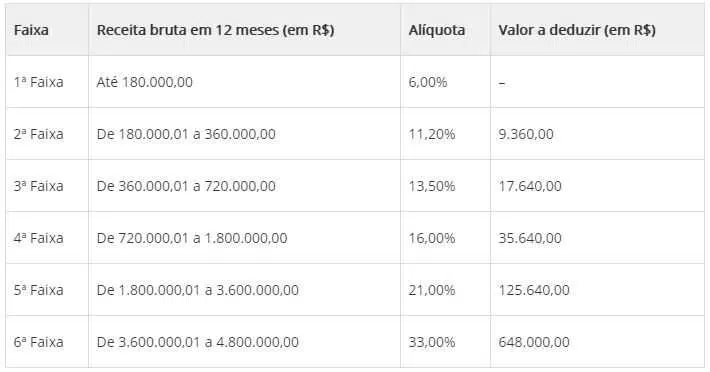

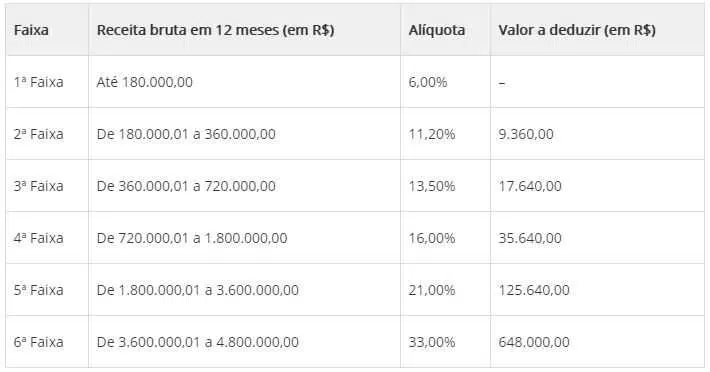

Com a tabela do Anexo V é possível notar que empresas começam a pagar impostos a partir de 15,5%, ao passo que no Anexo III as alíquotas são bem menores: a partir de 6%. Confira abaixo:

ANEXO III

ANEXO V

Como calcular o Fator R do Simples Nacional?

Para iniciar o cálculo tenha em mãos a folha de pagamento (pró-labore, salários, FGTS) e a receita bruta equivalente aos 12 meses anteriores ao período a ser apurado. De acordo com o parágrafo § 24, do Art. 18 da lei Complementar N°123/2006:

“§ 24. Para efeito de aplicação do § 5o-K, considera-se folha de salários, incluídos encargos, o montante pago, nos doze meses anteriores ao período de apuração, a título de remunerações a pessoas físicas decorrentes do trabalho, acrescido do montante efetivamente recolhido a título de contribuição patronal previdenciária e FGTS, incluídas as retiradas de pró-labore.”

Exemplos de cálculo:

Fator R = Folha de pagamento + Pró-labore (em 12 meses) / Receita Bruta (em 12 meses)

Primeiro, vamos supor que somando das folhas de pagamento de uma empresa, o resultado é de R$ 15.000 e o faturamento foi de R$ 55.000 nos últimos doze meses. Assim, o cálculo seria:

- Fator R = massa salarial / receita bruta

- Fator R = R$ 17.000,00 / R$ 55.000,00

- Fator R = 0,30 ou 30%

O resultado é superior a 28%. Dessa forma, mesmo que sua empresa faça parte do Anexo V, poderá ser utilizada a tabela do Anexo III, diminuindo os gastos com impostos.

Agora, em outro caso, imagine que um empreendedor pagou aos seus colaboradores R$ 28.000 e alcançou um faturamento de R$ 110.000,00 nos últimos doze meses. Dessa forma, seria feito o seguinte cálculo

- Fator R = massa salarial / receita bruta

- Fator R = R$ 28.000,00 / 110.000,00

- Fator R = 0,25 ou 25%

Com resultado inferior a 28%, deve ser usada a tabela de alíquotas do Anexo V.

O que é Fator R do Simples Nacional?

Fator R é um cálculo efetuado todo mês para identificar se uma empresa deve ser tributada no anexo III ou V do Simples Nacional. De acordo com os parágrafos §§ 5-J e 5-M do Art.18 da Lei Complementar N°123, o cálculo feito com base no valor da folha de salários ou folha de pagamento (incluído o pró-labore) e do que foi faturado pela empresa nos últimos 12 meses de apuração.

É preciso aplicar a fórmula correta para que não existam falhas no cálculo, pois caso aconteçam erros neste momento, você estará sujeito a pagar impostos desnecessários, prejudicando assim o seu negócio.

Lei Complementar do Simples Nacional e o Anexo V

A Lei Complementar Nº 155, criada em 2016, gerou uma reforma na legislação, principalmente na Lei Complementar N°123/2006, que regulamenta o Simples Nacional. Uma das principais mudanças causadas pela nova Lei Complementar foi a extinção do Anexo VI, onde as atividades referentes a este anexo agora figuram no anexo V.

Devido a essa alteração, adotou-se um novo método de cálculo, chamado de Fator R, onde essas atividades, dependendo desse tal Fator R, se enquadram no Anexo III ou no Anexo V.

Anexo III e Anexo V: Qual o mais vantajoso?

Após ler o tópico anterior e entender melhor o que é o Fator R, você deve ter percebido que o desejo dos empresários é sair do Anexo V e entrar no Anexo III, com o intuito de economizar.

Com a tabela do Anexo V é possível notar que empresas começam a pagar impostos a partir de 15,5%, ao passo que no Anexo III as alíquotas são bem menores: a partir de 6%. Confira abaixo:

ANEXO III

ANEXO V

Como calcular o Fator R do Simples Nacional?

Para iniciar o cálculo tenha em mãos a folha de pagamento (pró-labore, salários, FGTS) e a receita bruta equivalente aos 12 meses anteriores ao período a ser apurado. De acordo com o parágrafo § 24, do Art. 18 da lei Complementar N°123/2006:

“§ 24. Para efeito de aplicação do § 5o-K, considera-se folha de salários, incluídos encargos, o montante pago, nos doze meses anteriores ao período de apuração, a título de remunerações a pessoas físicas decorrentes do trabalho, acrescido do montante efetivamente recolhido a título de contribuição patronal previdenciária e FGTS, incluídas as retiradas de pró-labore.”

Exemplos de cálculo:

Fator R = Folha de pagamento + Pró-labore (em 12 meses) / Receita Bruta (em 12 meses)

Primeiro, vamos supor que somando das folhas de pagamento de uma empresa, o resultado é de R$ 15.000 e o faturamento foi de R$ 55.000 nos últimos doze meses. Assim, o cálculo seria:

- Fator R = massa salarial / receita bruta

- Fator R = R$ 17.000,00 / R$ 55.000,00

- Fator R = 0,30 ou 30%

O resultado é superior a 28%. Dessa forma, mesmo que sua empresa faça parte do Anexo V, poderá ser utilizada a tabela do Anexo III, diminuindo os gastos com impostos.

Agora, em outro caso, imagine que um empreendedor pagou aos seus colaboradores R$ 28.000 e alcançou um faturamento de R$ 110.000,00 nos últimos doze meses. Dessa forma, seria feito o seguinte cálculo

- Fator R = massa salarial / receita bruta

- Fator R = R$ 28.000,00 / 110.000,00

- Fator R = 0,25 ou 25%

Com resultado inferior a 28%, deve ser usada a tabela de alíquotas do Anexo V.

Como se enquadrar no Anexo III e pagar menos impostos?

Para se enquadrar no Anexo III, algumas empresas aumentam em determinado mês o seu pró-labore, salário pago ao sócio que desempenha funções na empresa.

Porém, caso a empresa adote essa estratégia, você deve saber que como o aumento do pró-labore ocorrerá um aumento prospectivo dos impostos que incidem sobre ele, o Imposto de Renda Retido da Fonte (IRRF) e o Instituto Nacional de Seguro Social (INSS).

Conte com quem entende o que a sua clínica ou consultório realmente precisa! Nós, da JL Ramos Contabilidade Campinas, somos especialistas na prestação de serviços de contabilidade para consultórios médicos e odontológicos e, por conta disso, entendemos as necessidades únicas desse setor, acompanhando paralelamente o crescimento dos avanços tecnológicos, de assistência médica e também dos regulamentos governamentais, além da conformidade com as seguradoras de saúde.

Fale conosco agora mesmo.

JL Ramos Contabilidade Campinas.